El tipo de cambio ha sido una de las variables que más debates económicos ha provocado en el s.XX. Con la caída del patrón oro y de los tipos de cambio fijos por antonomasia (la unidad de cuenta era realmente un peso en oro), gran parte de los países se lanzaron a hacer política económica con diferentes tipos de cambio.

El tipo de cambio es una de esas variables “clave” en economía, tanto por su importancia a la hora de mover otras variables (inflación o balanza comercial) como por los efectos redistributivos que su manipulación conlleva. Precisamente los enormes efectos redistributivos de la manipulación del tipo de cambio y el impacto que genera en grupos determinados de personas lo hace un candidato ideal para ser objeto de actividades de lobby. El debate se embarra porque los intereses particulares son tan importantes que los grupos de presión hacen enormes esfuerzos por confundir su interés personal con el interés de una colectividad.

Afortunadamente la creación de grandes áreas monetarias como la unión económica y monetaria europea hace que los grupos de presión pierdan interés en el tipo de cambio como variable fundamental para aumentar sus ingresos.

El tipo de cambio también impacta también con fuerza en las decisiones empresariales y de inversión. Empresas con buena ventaja competitiva y buen plan de negocio pueden llegar a tener problemas por movimientos de tipos de cambio en las zonas donde venden sus productos (si son diferentes de las zonas donde los producen). Igualmente las rentabilidades de fondos de inversión pueden variar muchísimo cuando se calculan en una u otra moneda dependiendo de los movimientos de los tipos de cambio de las zonas económicas donde se realizan las inversiones.

Veamos por tanto las diferentes teorías que explican el nivel del tipo de cambio.

1. Paridad del poder adquisitivo

La teoría más famosa es la del poder adquisitivo y tiene hundida sus raíces siglos atrás (los economistas clásicos, en concreto David Hume, ya usaban una versión primitiva de esta teoría).

La idea básica es que los precios dentro de un país no pueden desconectarse ad infinitum de los precios que imperan fuera del país. Si los precios dentro de un país se encuentran muy por debajo de los precios externos, se presupone que varios mecanismos se ponen a funcionar para igualar los precios internos y los externos.

- Exportaciones

Cuando los precios internos son muy bajos, los productos locales se hacen más atractivos para los extranjeros, esto hace aumentar las exportaciones, haciendo subir en el mercado local los precios y caer los precios internacionales (la caída de precios internacionales se presume será de mucha menor cuantía).

Si además el tipo de cambio es flexible, el aumento de exportaciones provoca una entrada de reservas internacionales (divisas) que hace aumentar el tipo de cambio (o lo que es lo mismo provoca una caída del poder adquisitivo relativo de la moneda local).

Los dos métodos se refuerzan, aumento de precios nacionales y aumento del tipo de cambio por vía aumento de exportaciones hacen que precios internos y externos tiendan a converger.

- Importaciones

Cuando los precios internos son bajos se desincentivan las importaciones, los productores de otros países tienen problemas para competir en mercados con precios excesivamente bajos. Parte de los importadores se retiran del mercado, se restringe la oferta y los precios tienden a subir.

Si el tipo de cambio es flexible, la caída en las importaciones cierra una de las válvulas de escape de las reservas internacionales. El incremento de reservas dentro del país también tiende a hacer bajar el tipo de cambio (apreciación relativa de la moneda).

Aquí también los dos métodos se refuerzan, subida de precios nacionales y apreciación de la moneda por vía restricción importaciones hacen que precios internos y externos tiendan a converger.

Por tanto, tanto la vía de las importaciones como por la vía de las exportaciones, los precios internos y externos tienden a converger.

En la práctica tenemos algunos índices simples que miden un solo bien homogéneo en diferentes lugares del mundo (índice Big Mac), o algunos índices más complejos que estiman el tipo de cambio real de diferentes países (Bruegl), o factores de conversión del poder adquisitivo, usados para calcular las diferencias en el nivel de vida de diferentes países una vez que tenemos en cuenta el diferencial de precios en los mismos.

Restricciones de la teoría

Se asume que la teoría sólo es capaz de ejercer sus efectos parcialmente, ya que hay múltiples restricciones que impiden que opere completamente. Algunas de estas restricciones son impuestas por gobiernos (como impuestos) y otras son restricciones “naturales” (bienes no transables). Las diferencias entre precios internos y externos pueden ser sostenibles debido a los siguientes elementos:

- Costes de transporte; no muy importantes para la mayoría de los productos. Costes importantes podrían prevalecer en lugares con escasa infraestructura o donde la misma ha sido destruida (por ejemplo en un terremoto).

- Impuestos; el movimiento de productos de una zona a otra sólo ocurrirá hasta que se igualan los precios antes de impuestos. Cuando los impuestos a la venta de productos son más altos en un lugar que en otro, importantes diferencias pueden prevalecer entre precios internos y externos.

- Intervenciones aduaneras; evidentemente la teoría sólo puede funcionar si se deja el espacio para que agentes privados operen los movimientos de mercancías. Restricciones al comercio tales como tarifas aduaneras, medidas no arancelarias (medidas fitosanitarias restrictivas o exigencia de estándares concretos), o cualquier otro tipo de medida de restricción de importaciones y/o exportaciones hacen que los precios internos y externos puedan estar separados y que no exista una tendencia a igualarse completamente.

- Precios bienes no transables; hay bienes que por sus características no pueden ser fácilmente transportados o incluso no pueden ser transportados en absoluto (por ejemplo vivienda). En estos casos las diferencias pueden ser grandes y sostenibles en el tiempo.

- Servicios no transables; además los servicios de los bienes no transables (por ejemplo alquileres) pueden hacer que los bienes que si son transables tengan un premio (si los servicios de los bienes no transables tienen un precio mayor que en el exterior) o un descuento (si los servicios de los bienes no transables tienen un precio menor que en el exterior). Por ejemplo un alquiler relativamente barato puede terminar haciendo que el pan sea más barato en un lugar que en otro. También los servicios del trabajo cuando se introducen en servicios no transables (por ejemplo servicio al cliente en lugares comerciales) hacen que los precios internos y externos puedan divergir.

- Restricciones a la competencia; a veces los países deciden proteger a su industria nacional mediante medidas monopolísticas que de facto impiden o dificultan a terceros agentes operar libremente en el mercado objeto de intervención. Muchas veces estas restricciones están acompañadas de restricciones aduaneras. Cuando esto ocurre, el país soportará precios monopolísticos y las barreras impedirán que bajen para converger con los precios internacionales.

- Inflación; aunque la inflación no es en principio un problema para que la teoría de paridad del poder adquisitivo funcione (de hecho la inflación también impacta en el tipo de cambio, anulándose el crecimiento de precios con el tipo de cambio), a corto plazo los efectos redistributivos de la inflación (unos precios crecen más que otros) hacen que el tipo de cambio y la inflación no vayan perfectamente de la mano y se creen disparidades.

Formulación

Visto lo anterior, el tipo de cambio de equilibrio será el cociente entre los precios externos e internos (medido por alguna cesta de bienes)[1].

Si la ley de precio único opera, esperaríamos que el tipo de cambio de equilibrio tuviera la siguiente forma:

![]()

Siendo TC el tipo de cambio de equilibrio de la moneda interna en términos de la externa, Pi los precios internos y Pe los precios externos.

El diferencial entre precios internos y externos debe ser igual al tipo de cambio. Las divergencias se solventan o bien por ajuste del tipo de cambio (el tipo de cambio se acerca al tipo de cambio de equilibrio) o bien por balanza comercial (los precios internos se mueven hasta ajustarse con los externos).

Por lo que el aumento/disminución del tipo de cambio debe ser igual al diferencial del aumento de precios internos/aumento de precios externos.

![]()

Países con poca inflación son países con tipos de cambio decrecientes mientras que países con alta inflación son países con tipos de cambio crecientes[2].

Interpretación de la teoría

La paridad de los tipos de cambio nos dice que en ausencia de restricciones no se pueden desvincular los precios internos de los internos, por lo tanto:

- Políticas inflacionarias tienden a afectar al tipo de cambio. La depreciación de la moneda también deprecia el tipo de cambio. Las políticas inflacionarias con tipos de cambio fijo agotan las reservas internacionales del país. Políticas inflacionarias con tipos de cambio fijo sólo funcionan si existen controles de capitales y restricciones al comercio internacional (Fleming, 1962) (Mundell, 1963).

- Políticas de depreciación de tipo de cambio con el objetivo de ganar competitividad tienden a afectar al ritmo inflacionario y hace que la competitividad ganada se esfume vía aumento de precios.

2. Paridad del tipo de interés

La teoría de la paridad del tipo de interés es aquella que más utiliza los profesionales de las finanzas. Se entiende que la moneda es el vehículo en el que se canalizan las inversiones, por lo que tipos de cambio y tipos de interés están conectados. El arbitraje implica que la rentabilidad de invertir en dos monedas debe ser igual (en caso contrario los inversores saldrían de las monedas con menor rentabilidad para entrar en las de mayor rentabilidad. La teoría predice la igualación de tipos de interés una vez que se tienen en cuenta las diferencias en el tipo de cambio. Siempre que se den ciertas condiciones (las restricciones del siguiente epígrafe) los arbitrajistas se encargan de igualar los tipos de interés internacionales.

Hay que mencionar que esta teoría es complementaria a la teoría de paridad del poder adquisitivo comentada en el punto anterior y de hecho se puede combinar con ella como vamos a ver más adelante.

Restricciones a la teoría

Algunas restricciones que pueden hacer no funcionar adecuadamente a la teoría son las siguientes:

- Controles de capital: la teoría sólo puede funcionar adecuadamente cuando no hay controles de capital o restricciones a la movilidad de capital. Si el capital no se puede mover libremente las oportunidades de arbitraje no se pueden aprovechar y los movimientos de tipos de interés y apreciación/depreciación del tipo de cambio no ocurren o sus efectos son muy limitados.

- Costes de transacción: son análogos a los costes de transporte en la teoría de paridad de poder adquisitivo. Movilizar capital conlleva costes que una vez incluidos en el cálculo, agotan las posibilidades de arbitraje antes de que la teoría haga igualar completamente rentabilidades.

- La teoría asume que los bonos con los que realizar el arbitraje son “libres de riesgo” (o al menos que tienen el mismo riesgo) y tienen la misma liquidez.

- Riesgo político: el riesgo político podría implicar fuertes distorsiones en balanza de pagos, introducción de restricciones a la importación/exportación, o imposición de controles de capital. La simple expectativa de que esto pueda ocurrir hace mover el tipo de cambio en direcciones no consecuentes con la teoría de paridad del tipo de interés.

- Diferenciales impositivos: la existencia de diferentes tipos de impuestos sobre ganancias de capital o sobre el ahorro implican que la condición de arbitraje puede agotarse antes de que se igualen completamente rentabilidades. En otras palabras, lo que se igualan son rentabilidades antes de impuestos, no después.

Formulación

La idea detrás de esta teoría es que no hay posibilidad de arbitraje en el mercado de bonos y divisas, por lo que la rentabilidad final en una moneda (tipo de cambio + tipo de interés interno) debería ser igual al de otra moneda (tipo de cambio + tipo de interés externo). Por lo que los tipos de interés se igualan una vez que se tiene en cuenta la apreciación/depreciación del tipo de cambio.

Por lo que la relación entre tipo de cambio y tipo de interés tendrá la siguiente forma:

Siendo el tipo de cambio de largo plazo, el tipo de cambio actual, el tipo de interés sobre la moneda interna e el tipo de interés sobre la moneda externa.

Interpretación de la teoría

La teoría considera que tipo de cambio de largo plazo se determina por causas exógenas al modelo (podría ser por cualquiera de las otras teorías que estamos viendo) y que una vez se elige el tipo de interés lo que se mueve es el tipo de cambio actual. De esta manera, aumentos de tipos de interés están asociados a caídas del tipo de cambio (aumento del poder adquisitivo de la moneda). Precisamente esta caída del tipo de cambio es la que compensa el mayor tipo de interés cuando en el futuro el tipo de cambio vuelva a aumentar a su nivel de equilibrio de largo plazo.

De hecho cuando una moneda tiene problemas graves de tipo de cambio crecientes una de las primeras cosas que hace su banco central es subir el tipo de interés de forma abrupta (buscando contrarrestar la razón de la depreciación).

Por lo que el movimiento del tipo de cambio actual vendría determinado por el diferencial de tipos de interés[3].

![]()

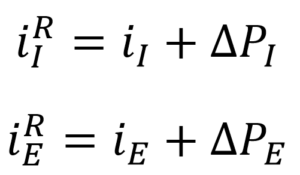

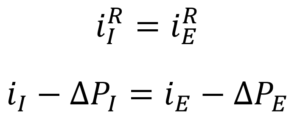

3. Paridad del tipo de interés real

La paridad del tipo de interés real pretende combinar la teoría de paridad del poder adquisitivo con la teoría de paridad del tipo de interés.

El tipo de cambio real es aquel que impera cuando se ajusta el tipo de cambio nominal por las tasas inflacionarias de las dos monedas (el que ya hemos visto). Por su parte, se considera al tipo de interés real como el tipo de interés nominal menos la tasa de inflación (o más la tasa de deflación).

Si las dos teorías (paridad de poder adquisitivo y paridad de tipos de interés) se encuentran funcionando (es decir las restricciones no aplican o son mínimas), entonces se afirma que el tipo de interés real es el que se iguala entre países y que el tipo de cambio se mueve por diferencial de precios.

Restricciones a la teoría

Las mismas vistas en los dos puntos anteriores (combinadas).

Formulación

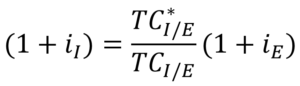

Teniendo en cuenta que la variación del tipo de cambio según la teoría de paridad de tipos de interés está determinado por el diferencial de tipos.

![]()

Y que según la teoría de paridad del poder adquisitivo la variación del tipo de cambio está determinada por el diferencial de precios.

![]()

Y que el tipo de interés real es el nominal menos la tasa de inflación (o más la tasa de deflación).

La paridad del tipo de interés real nos dice que lo que se termina igualando son los tipos de interés reales (y no los nominales).

El tipo de cambio entonces sería finalmente determinado por el diferencial de tasas nominales que sería igual al diferencial de precios.

Interpretación de la teoría

Finalmente esta teoría no está diciendo nada nuevo. El diferencial entre precios internos y externos es lo que explica el diferencial de tipos de interés nominales y el tipo de cambio. Por lo tanto el tipo de cambio responde en última instancia al diferencial de precios. El tipo de cambio no dependería tanto del diferencial de tipos ya que dicho diferencial depende en última instancia también del diferencial de precios. Al final es una especie de vuelta a la teoría de paridad del poder adquisitivo.

4. Teoría de la balanza de pagos

Esta teoría nos dice que el tipo de cambio se mueve en función de los superávits/déficits en la balanza de pagos. La balanza de pagos recoge las transacciones de los residentes de un país con los extranjeros. A su vez la balanza de pagos está dividida en dos sub-balanzas:

- Balanza por cuenta corriente: registra las transacciones de bienes y servicios (y algunos ítems más) de los nacionales con los extranjeros.

- Balanza de capitales: registra transacciones de activos financieros e inversiones entre nacionales y extranjeros.

En teoría la balanza de pagos de un país debe estar equilibrada a lo largo del tiempo. Las dos sub-balanzas interaccionan entre sí. Si por ejemplo un país tiene un déficit comercial (importa más de lo que exporta) puede pedir prestado al país que exporta (o a cualquier otro) registrándose una entrada en la balanza de capitales (aumenta endeudamiento con el exterior). Si aun así persiste el desequilibrio, entonces el país se encuentra perdiendo reservas internacionales (si es que tiene un déficit que no puede cubrir con financiación) o ganando reservas internacionales (si es que tiene superávits que no coloca en forma de inversiones en el exterior).

Restricciones a la teoría

Las mismas vistas en las dos primeras teorías (combinadas).

Formulación

En la teoría las fuentes de incremento de las reservas internacionales son las exportaciones de bienes y servicios (balanza comercial) y exportaciones de títulos sobre inversiones (balanza de capitales). Las fuentes de salida de reservas internacionales son importaciones de bienes y servicios e importaciones de títulos sobre inversiones en el extranjero.

Por lo que las reservas internacionales en el momento t serán:

![]()

Siendo R las reservas, X las exportaciones (de bienes o de inversiones) e I las importaciones (de bienes o de inversiones).

El tipo de cambio vendría determinado por la cantidad de moneda nacional en función de la reserva internacional (moneda extranjera).

![]()

Siendo M la cantidad de moneda interna y R las reservas internacionales.

Por lo que a medida que aumenta la cantidad de reserva internacional, decrece el tipo de cambio (aumenta poder adquisitivo moneda nacional) y a medida que cae la cantidad de reserva internacional aumenta el tipo de cambio (cae poder adquisitivo moneda nacional).

Interpretación de la teoría

Estos superávits o déficits de reservas que se generan por desequilibrios en la balanza de pagos son los que terminan afectando el tipo de cambio. Superávits en la balanza de pagos están relacionados con caídas en el tipo de cambio (apreciación de la moneda por entrada de reserva internacional o moneda extranjera). Déficits en la balanza de pagos están relacionados con subidas en el tipo de cambio (depreciación de la moneda por pérdida de reservas o moneda extranjera).

[1] Aquí existe el problema de la completitud de éstas cestas de bienes. En términos prácticos las cestas de bienes son realmente limitadas y dejan fuera muchos más bienes de los que introducen.

[2] En realidad la fórmula más completa sería la siguiente (aunque por simplicidad dejaremos la fórmula más sencilla): ![]()

[3] La fórmula concreta sería la siguiente (aunque por simplicidad aquí también dejaremos la fórmula más sencilla):

![]()