Estamos en el año 1940, las tropas alemanas acaban de conquistar Francia y los nazis empiezan a imaginar y a diseñar como será el mundo después de que acabe la guerra, guerra que están seguros van a ganar. Se pone en marcha el plan Funk.

En este artículo vamos a ver como los dirigentes nazis imaginaban que sería el orden monetario mundial después de que ganaran la Segunda Guerra Mundial. Los planes de los alemanes sobre el mundo monetario se plasmaron en el plan Funk, plan que lleva el nombre del director del Reichsbank y ministro de economía alemán en 1940.

El mundo monetario antes de la Segunda Guerra Mundial: Bilatelarismo

Para entender en profundidad el mundo monetario que estaban planificando los nazis, tenemos que empezar explicando el mundo monetario que vivieron. El mundo monetario reinante antes del inicio de la Segunda Guerra Mundial estaba dominado por las relaciones bilaterales entre países. Vamos a ver qué significa esto.

Después de la Primera Guerra Mundial, los países intentaron recomponer el sistema de pagos internacional basado en el patrón oro. El funcionamiento del patrón oro clásico lo expliqué en este artículo en profundidad. De forma resumida, podemos decir que el patrón oro era un sistema de intercambio internacional que permitía el desarrollo de profundas y complejas relaciones multilaterales, tanto en el ámbito comercial como en el ámbito de la inversión.

Pero, ¿qué quiere decir esto de relaciones multilaterales? Pues básicamente que un país podía tener un déficit comercial con otro país de forma constante, a la vez que tenía superávit comercial con un tercer país. No era necesario tener siempre balanceado el comercio y los pagos correspondientes a ese comercio entre cada par de países. Los desbalances en los pagos entre dos países concretos no importan mucho en un sistema de pagos multilateral, siempre que esos desbalances bilaterales se compensen con otros desbalances de signo contrario con otros países. Así, el sistema es estable aunque parezca que existen desbalances de pagos entre cada par de países. Estados Unidos podría tener un déficit comercial constante con China sin ningún problema en un esquema multilateral. El sistema de pagos multilateral permite una especie de desequilibrios micro constantes que se compensan entre las relaciones de muchísimos países. El concepto clave aquí es el de compensación. Si A le debe B y B le debe a C y a su vez C le debe a A, en realidad tenemos un círculo de pagos y, una vez que se compensen todos los pagos, nadie le debe a nadie. Esta ha sido tradicionalmente la función de la banca comercial, la de compensar pagos, función que sigue reteniendo hoy en día, tanto en el ámbito nacional como en el internacional. Si os interesa el funcionamiento del sistema bancario, os dejo por aquí un vídeo.

Este sistema de compensación multilateral funciona para cualquier tipo de pago que se tenga que hacer entre países. Es decir, de la misma manera que hemos visto que esto ocurre en el ámbito comercial con déficits en las balanzas comerciales, es decir, en la importación y exportación de bienes y servicios, también pasaba con los pagos relativos a las inversiones que los ciudadanos de unos países realizan en otros países. Es decir, el patrón oro clásico que existía hasta la Primera Guerra Mundial permitía una interconexión de pagos de todos tipos entre muchísimos países, y esto es lo que entendemos por un sistema de pagos multilateral. Otra vez: A le debe a B, B a C, y C a A, por lo que en realidad, se compensan pagos y nadie tiene que mover dinero realmente. Que esos pagos vengan del ámbito comercial o del ámbito financiero es lo de menos.

Pongamos un ejemplo histórico real. Antes de la Primera Guerra Mundial, el Reino Unido tenía inversiones por medio mundo. Esas inversiones daban rendimientos que se remitían en forma de pagos a ciudadanos británicos. Pero a pesar de que estábamos en un patrón oro y el oro era el dinero internacional, esos pagos realmente rara vez se hacían en oro. Los pagos que otros países realizaban al Reino Unido permitía al Reino Unido tener una balanza comercial muy deficitaria, es decir, que los ciudadanos británicos pudieran importar muchos más bienes de los que exportaban. Los pagos de las importaciones británicas se realizaban con los rendimientos de las inversiones que el Reino Unido tenía en el exterior y como ya hemos explicado, unos y otros se compensaban en un sistema de pagos multilateral. En este sentido, el Reino Unido podía tener perfectamente inversiones en la India a la vez que importaba bienes de Centroamérica. Es posible que a su vez Centroamérica tuviera que recibir pagos de otro tipo de la India y así cerraríamos el círculo. O, mucho más probable es que aparezcan decenas o centenas de conexiones extra entre países, por lo que Centroamérica y la India podían no estar directamente conectados. Esto es básicamente lo que entendemos hoy en día como un sistema complejo. El sistema de pagos multilateral es un sistema complejo que nadie dirige y que, sin embargo, funciona a la perfección.

Este multilateralismo tan maravillosamente complejo se rompió con la llegada de la Primera Guerra Mundial. Después de los excesos monetarios y financieros de la Gran Guerra, se intentó volver a una forma de patrón oro y recuperar el multilateralismo, pero el peso de la deuda y un mal diseño monetario terminaron haciendo colapsar al efímero y siempre problemático patrón oro de Entreguerras. Esto nos dejó unos años 30s increíblemente complicados en el ámbito monetario y económico. La ruptura total del patrón oro se produjo en 1931 cuando el Reino Unido abandonó el patrón oro arrastrando al resto de países en la misma senda. Si os interesan los problemas y particularidades del patrón oro de Entreguerras que acaba en 1931, os dejo por aquí el vídeo de su explicación.

El caso es que la caída del patrón oro de Entreguerras causa un colapso del sistema de pagos mundial. Un nacionalismo muy mal entendido se apodera de la política monetaria y económica de la práctica totalidad de países del mundo. Se levantan enormes barreras al comercio. El comercio pasa a estar enormemente regulado y supervisado por las autoridades. Pero esto no significa que no existiese comercio en absoluto. Con el fin de dirigir el comercio, los países empiezan a firmar acuerdos bilaterales de comercio. Estos acuerdos servían para hacer las compensaciones de pagos que antes hacia el patrón oro, sólo que, en vez de hacerse en un sistema multilateral complejo, ahora sólo se harían por pares de países. Es decir, ahora A le manda mercancías a B y B necesariamente debe entregar algo de valor a A para compensar la primera transacción. Antes, B podía mandar algo de valor a cualquier parte del mundo, no necesariamente a A.

El bilateralismo evidentemente limitó muchísimo el comercio y los movimientos de capitales. Si dos países no tenían un acuerdo bilateral, comerciar, si bien no era imposible, era increíblemente difícil. Y lo que todavía es mucho peor, sólo se podía comerciar en los términos restringidos que establecía el tratado bilateral, por lo que el establecimiento de cuotas o topes de cantidades a los productos comerciados, así como el establecimiento de precios a los que se comerciaría estaban a la orden del día. Esto generó enormes ineficiencias, de repente los patrones de especialización tuvieron que cambiar de la noche a la mañana y países sin ninguna ventaja competitiva produciendo algún tipo de producto tenían que readaptar su estructura productiva o pedir excepciones a las autoridades para importar algunos tipos concretos de productos. Un desastre económico en toda regla.

Como es evidente, este sistema bilateral carecía de las compensaciones múltiples que se daban entre países bajo el multilateralismo. Ahora el comercio y los pagos derivados del comercio, y también de los movimientos de capitales, deberían estar en equilibrio entre cada par de países. Esto provocaba todavía más ineficiencias. Si un país necesitaba de otro un bien en concreto, pero no tenía ningún bien apetecible para el primer país, entonces el intercambio podría no ocurrir en absoluto o tendría que esperar a que el segundo país generara un nuevo contrato bilateral con un tercer país que si tuviera una mercancía que ofrecer al primer país. Lo que en un sistema multilateral era increíblemente fácil de conseguir, era una pesada carga en un sistema bilateral. Es lo que los economistas llaman costes de transacción y que generan ineficiencias por todos lados.

De forma bastante curiosa, en este sistema bilateral de comercio regulado y restringido entre países se seguía utilizando el oro para hacer intercambios. A pesar de que los países no tenían vinculadas sus monedas al oro, se seguían hacían pagos entre sí en oro. Como el sistema bilateral carecía de las compensaciones del multilateral, significó que, a pesar de que el comercio cayó en picado, la necesidad de utilizar oro incrementó exponencialmente. Bajo el sistema multilateral, la posibilidad de hacer constantes compensaciones entre países minimizaba la transferencia de oro entre ellos. Ahora, paradójicamente, a pesar de que los países no estaban en el patrón oro, la necesidad de hacer pagos con oro incrementó. Esto puede explicar el pico de producción de oro durante estos años 30s.

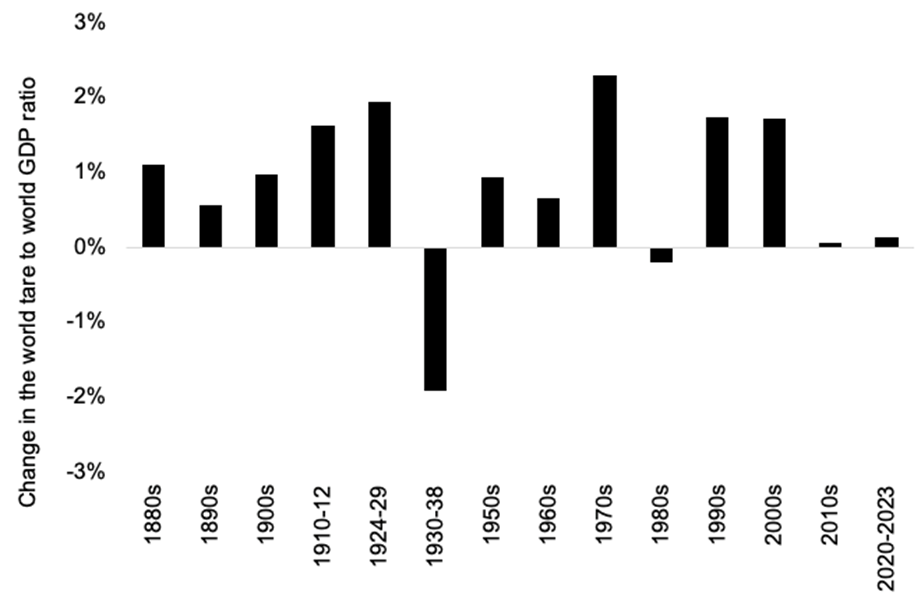

Aquí os dejo una gráfica del movimiento del comercio internacional comparado por producción o PIB por década. Como veis, resalta la caída en los años 30s.

Con los flujos de capital ocurre algo similar, caen en picado en los años 30s con la ruptura del multilateralismo como veis en la gráfica.

Por tanto, cayeron los pagos internacionales derivados del comercio y los pagos internacionales derivados de los movimientos de capitales. La ruptura del multilateralismo fue una tragedia desde el punto de vista económico y financiero y esto es algo que van a tener en cuenta en 1940 los nazis cuando diseñen el sistema monetario a implementar.

La Segunda Guerra Mundial empieza: el sistema monetario ni se entera

En este mundo de comercio restringido y bilateral empieza la Segunda Guerra Mundial. De forma bastante curiosa, el estallido de la Segunda Guerra Mundial no provoca los enormes problemas monetarios que provocó el estallido de la Primera Guerra Mundial. La razón es bastante simple, la Primera Guerra Mundial rompe el sistema de pagos internacional, la Segunda Guerra Mundial empieza con un sistema de pagos ya roto. O se puede ver de otra forma, los principales países del mundo ya se habían declarado la guerra económica al inicio de los años 30s, en el año 39, cuando inicia la guerra real, simplemente deciden llevar esa guerra económica un paso más allá. La economía alemana, por ejemplo, ya estaba financiando monetariamente el rearme de su ejército desde hacía años. De hecho, el histórico presidente del Reichsbank, Hjalmar Schacht, que tenía una fama enorme después de haber luchado exitosamente contra la hiperinflación alemana en los años 20s y de haber provocado el supuesto milagro económico alemán de la segunda mitad de los 30s, se opuso a la financiación monetaria del rearme alemán. Por supuesto, Hitler no iba a parar el rearme porque un grupo de financieros se opusiera, así que Schacht junto a la cúpula de mando del banco central alemán fue sustituida en 1939, antes del inicio de la guerra.

El nuevo presidente del Reichsbank sería Walther Funk, que sería el que elaboraría el plan que lleva su nombre, el plan Funk. Este plan Funk que contiene el diseño del sistema monetario que imaginaron los nazis.

El plan Funk de 1940: los nazis diseñan el mundo monetario del futuro[1]

Bueno, pongámonos en la situación histórica del momento. Alemania acaba de conquistar media Europa en 1940, Noruega, Dinamarca, Bélgica, Holanda y Francia han sucumbido al ejército alemán. Los alemanes daban por hecho una victoria suya en la guerra, por lo que empiezan a diseñar como sería el futuro de una Europa dominada por ellos. El plan Funk es la visión del futuro monetario que los nazis querían implementar.

El plan Funk recibió aportaciones y presiones tanto por miembros del Ministerio de Economía alemán como por miembros del Reichsbank, el banco central alemán. Y sus visiones sobre como crear un nuevo sistema monetario a veces coincidían y otras veces diferían. Estas visiones están muy influenciadas por la forma de ver el mundo por parte de economistas y por parte de financieros. En este sentido, el ministerio de economía estaba influenciado por la gran industria y por los exportadores alemanes y el banco central estaba influenciado por los banqueros alemanes. Como veis, en algunas cosas la política actual no es muy diferente de la que practicaban los nazis.

[1] Gran parte de escrito a partir de aquí utiliza como fuente principal el fantástico artículo de Stephen Gross titulado Gold, Debt and the Quest for Monetary Order: The Nazi Campaign to Integrate Europe in 1940. No estoy de acuerdo con todo lo que dice Gross y el contenido del presente artículo se puede separar algo del contenido del artículo de Gross, así que recomiendo al lector que lea el artículo si le interesa expandir el conocimiento de este apasionante episodio histórico. Aunque parezca mentira, y aunque cada vez sea más complicado, todavía se puede encontrar algo de valor en las publicaciones académicas.

Ministerio de Economía y Reichsbank: ¿en qué estaban de acuerdo?

Tanto los miembros del ministerio de economía como los del Reichsbank estaban de acuerdo en que había que acabar con el bilateralismo. Era necesario implementar un sistema multilateral entre los países europeos bajo la órbita alemana. La idea era vincular sistemas monetarios diferentes de alguna forma para evitar las disrupciones en los flujos comerciales y de inversión entre los diferentes países. Estabilizando las monedas y sus tipos de cambio, se buscaba estabilizar también los precios relativos entre diferentes economías y generar un patrón más estable de intercambio comercial y de capitales. En un principio no estaba muy claro si esto iba a ser mediante tipos de cambio fijo entre las monedas, mediante la generación de una nueva moneda común o mediante la obligatoriedad del uso de la moneda alemana en otros países.

También estaban de acuerdo en el ministerio de economía y en el Reichsbank en que el oro no podía ser la base del nuevo sistema monetario. Alemania apenas tenía oro, sus reservas de oro habían caído bajo mínimos después de la huida de capitales provocada por el crac del 29 y por la crisis bancaria alemana de 1931, desde entonces las reservas de oro nunca consiguieron reponerse. Además, 2/3 partes del oro mundial se encontraban en EEUU, y los alemanes estimaban que Estados Unidos iba a ser su rival económico en el futuro (es necesario recordar que EEUU era todavía un país neutral en 1940 y lo seguiría siendo hasta finales de 1941). Por tanto, y casi por necesidad, los alemanes deberían rechazar el patrón oro e implementar un patrón monetario fiat.

Ministerio de Economía: ¿Qué sistema monetario querían implementar los grandes industriales alemanes?

Veamos ahora en qué diferían los planes del ministerio de economía y los del Reichsbank. Veamos en primer lugar el sistema monetario que querían implementar los grandes industriales alemanes representados por el ministerio de economía.

Los grandes industriales presionaban para utilizar la política monetaria como una forma más de apoyar las industrias nacionales alemanas. La moneda alemana, a diferencia de la práctica totalidad de otras monedas, no había sido devaluada con la salida del patrón oro en los años 30s. Por lo que los precios en Alemania eran sustancialmente más altos que en otros países. Debido a las restricciones en el comercio internacional y a que Alemania subsidiaba a sus exportadores en los 30s, el diferencial de precios nunca se cerró. En este sentido, los industriales alemanes buscaban restablecer la competitividad en precios de la industria alemana forzando al banco central a tomar medidas inflacionarias en otros países, pero no en Alemania.

Los industriales alemanes querían crear un nuevo banco central europeo para dirigir el crédito a voluntad de los planificadores industriales alemanes. Aunque en principio no querían destruir la moneda de otros países ni sus bancos centrales, si querían dictar de facto su política monetaria desde Alemania mediante el nuevo banco central europeo.

Los industriales alemanes también buscaban extender los controles de capitales alemanes a toda Europa.

En definitiva, los industriales alemanes buscaban una política monetaria que les favoreciera a ellos mismos a costa de todos los demás. Buscaban continuar e implementar sus medidas cartelizadoras al resto de la economía europea. La moneda sería un instrumento más para ese fin.

Reichsbank: ¿Qué sistema monetario querían implementar los grandes bancos alemanes?

Los financieros alemanes no coincidían con los industriales sobre la necesidad de imponer una política industrial y de precios a nivel europeo. Estaban más centrados en el funcionamiento del sistema de pagos, para lo que era necesario poner una solución a la enorme cantidad de deuda que Alemania había contraído con otros países europeos. También serían escollos para implementar el sistema de pagos la escasez de capital existente en Alemania así como la búsqueda de un sustituto convincente del oro como centro del sistema de pagos.

Como casi siempre ocurre en estos casos, los financieros tenían mucha mejor comprensión de los problemas monetarios que los economistas. Otra cosa que no ha cambiado demasiado a lo largo de los años ni de los regímenes políticos.

1- El problema de la deuda alemana en 1940

Empecemos con el primer problema que veían: el problema de la deuda era el más acuciante en 1940 cuando se desarrolla el plan Funk. Los aliados o Estados títeres de Alemania habían acumulado enormes deudas con Alemania. Estas deudas eran de todo tipo, desde préstamos de otros gobiernos hasta deuda comercial. Esta deuda era contabilizada y reconocida por Alemania, pero los pagos habían sido completamente congelados. De forma curiosa, los economistas del ministerio de Economía veían estas deudas como algo positivo, algo con lo que forzar al resto de países a aceptar los términos económicos que Alemania quisiera imponerles antes de pagarles. Los financieros del Reichsbank veían estas deudas como un obstáculo insalvable para iniciar un sistema de pagos multilateral, como es evidente, nadie confiaría en un banco central o un país que no paga para hacer las compensaciones multilaterales. Es decir, nadie da crédito, no al menos de forma voluntaria, a alguien que no paga. Los financieros alemanes vieron, de forma correcta, que las deudas no satisfechas provocarían problemas en las relaciones comerciales una vez que finalizase la guerra con la supuesta victoria alemana. Las empresas de otros países que se supone iban a estar bajo la órbita alemana tenían que ser pagadas en alguna moneda utilizable, no en una cuenta congelada en el banco central alemán.

2- La escasez de capital alemana en 1940

El problema de la deuda se veía agravado por la acuciante escasez de capital que sufría Alemania en 1940. El rearme de años anteriores había absorbido la práctica totalidad de fondos privados y las reservas de oro de Alemania estaban por los suelos como ya hemos comentado. Además, se estimaba que después de la guerra, la reconstrucción y el reacondicionamiento de la industria militar en industria de consumo necesitaría de un nuevo influjo de capital, lo que generaría todavía más escasez de capital. Por lo tanto, en el mejor de los casos, se esperaba que la deuda incrementara muchísimo más, no que disminuyera después de la eventual victoria alemana.

La solución que encontraron los miembros del Reichsbank fue la exigencia de reparaciones de guerra a Francia y Reino Unido una vez que hubieran sido derrotados los aliados en la guerra. Así podrían pagar las deudas comerciales e iniciar el sistema de pagos europeo sin problemas de confianza por un potencial impago de la deuda alemana.

3- Sustituto monetario del oro: el Reichsmark

En lo que tiene que ver con la búsqueda de un sustituto monetario para el oro, los banqueros alemanes y el Reichsbank se tuvieron que esforzar mucho por vilipendiar el papel monetario del oro y asumir que la moneda alemana, el Reichsmark, sería un sustituto perfecto para el oro como base del sistema monetario europeo. De esta manera, se intentó justificar este movimiento de diferentes formas, por ejemplo, se revivió la figura de Friedrich Knapp y la teoría chartalista del dinero. Según Knapp y el chartalismo, el dinero es una criatura de la Ley y del Estado. Ahora que Alemania era un gran poder militar que reinaba campante por Europa, tenía la fuerza para respaldar su propia moneda. El marco alemán estaba respaldado por el poder económico y militar de Alemania, por lo tanto, Alemania no necesitaría un oro del que no disponía para dar estabilidad al Reichsmark.

En cualquier caso, el oro retendría su papel para intercambiar fuera del área alemana. Para intercambiar con otros bloques económicos como Estados Unidos y su área de influencia, sí se utilizaría el oro.

El plan Funk definitivo: la visión nazi del sistema monetario del futuro

El plan Funk finalmente presentado contenía una mezcla de los intereses de los industriales alemanes y de los banqueros, aunque probablemente se dio más preponderancia a la visión del Reichsbank sobre la del ministerio de economía alemán.

El plan Funk definitivo rechazó la idea de un banco central europeo y dio plena jurisdicción al Reichsbank sobre asuntos monetarios en el área de influencia alemana. Esto, sin duda, era un voto de confianza al sector bancario sobre el industrial.

En la implementación concreta del plan Funk, cada país dentro la esfera alemana retendría su propia moneda nacional que sería válida para hacer pagos solamente dentro de sus propias fronteras. Todas esas monedas tendrían un tipo de cambio fijo con el Reichsmark, la moneda alemana. Los bancos centrales de otros países del área alemana tendrían marcos alemanes en su activo para implementar el tipo de cambio fijo entre sus monedas y el marco. Esto convertía al marco alemán en moneda de reserva de facto en Europa.

Funk también hizo caso al sector bancario cuando estableció que se usarían las reparaciones de guerra para pagar las deudas comerciales de Alemania y establecer al Reichsmark como moneda central del sistema de pagos europeo.

También desapareció cualquier vinculación del marco alemán con el oro tal y como pretendían los financieros alemanes.

El único punto que realmente concedió el plan Funk a los industriales es la necesidad de que otros países se adaptaran al nivel de precios alemán y no al revés. Es decir, que muy probablemente reevaluaría las monedas de otros países en una especie de devaluación invertida del marco. En vez de devaluar el marco alemán, se reevaluarían el resto de monedas del área de influencia alemán.

Plan Funk y sus similitudes con Bretton Woods

De acuerdo con el artículo de Stephen Gross en el que se basa esta parte del artículo, los nazis adelantaron en 1940 los debates monetarios que tendrían lugar 4 años más tarde en Bretton Woods. Recordemos que de Bretton Woods salió el arreglo monetario que sobreviviría hasta 1971 y del que todavía tenemos algunas características vivas hoy en día.

Y es que el plan Funk se parece mucho, muchísimo al sistema de Bretton Woods, sólo que convenientemente nadie en Bretton Woods hizo mención al plan Funk.

Como ya hemos visto, el plan Funk buscaba dejar al Reichsmark en el centro del sistema de pagos europeo, mientras que el resto de monedas tendrían un tipo de cambio fijo con el marco alemán. Los bancos centrales del resto de países guardarían marcos alemanes en su activo para implementar el tipo de cambio fijo con el marco. En Bretton Woods, 4 años más tarde, se situó al dólar norteamericano en el centro del sistema de pagos internacional, mientras que el resto de monedas del mundo tendrían un tipo de cambio fijo con el dólar. Los bancos centrales del resto de países guardarían dólares americanos en su activo para implementar el tipo de cambio fijo con el dólar.

Increíblemente parecido, ¿verdad? Evidentemente era tan parecido porque, aunque hoy ya nos hemos olvidado del plan Funk, en la época fue muy conocido y debatido. De hecho, el gobierno británico le dio una copia del plan Funk al economista estrella por aquellos tiempos, el archiconocido John Maynard Keynes. El gobierno británico buscaba que Keynes criticara al plan FUnk, pero de forma bastante curiosa, Keynes dijo estar de acuerdo con tres cuartas partes de la propuesta. Como acabamos de decir, muchos de los puntos que elaboraron los alemanes en el plan Funk serían recogidos más tarde por el propio Keynes y por Harry Dexter White a la hora de diseñar el patrón cambio dólar o sistema de Bretton Woods en el año 1944. Si os interesa como funcionaba el último de los patrones oro que existió, os dejo por aquí el vídeo donde lo explico.

Ni siquiera había tantas diferencias allí donde se supone que más se separaba el plan Funk y el sistema de Bretton Woods. En el plan Funk, el Reichsmark no estaba vinculado al oro y papel del oro se relevaba al comercio con otros bloques económicos como ya hemos comentado. En el sistema de Bretton Woods el oro sí estaba formalmente vinculado al dólar norteamericano al precio de 35 dólares por onza de oro. Pero el vínculo del dólar con el oro era más formal que real. Ni ciudadanos americanos ni cualquier tenedor de dólares no institucional podía pedir a la Fed que le pagaran su oro presentando los dólares en su poder. La Fed sólo permitía a otros bancos centrales acceder al oro americano intercambiando dólares por el oro. Pero es que precisamente la principal forma en la que otros bancos centrales se hacen con divisas es mediante el comercio internacional o, más generalmente, mediante el sistema de pagos internacional, que también incluye los movimientos de capital. En otras palabras, el oro en el sistema de Bretton Woods también servía sólo para intercambiar con extranjeros, sólo con bancos centrales extranjeros. Igualito que en el plan Funk. Como vemos, incluso aquí los dos sistemas son increíblemente parecidos.

Las similitudes entre el sistema monetario y financiero de la posguerra mundial y el plan Funk no acaban aquí. La inyección de capital que esperaban obtener los nazis con las reparaciones de guerra para aliviar el problema de la falta de capital se consiguieron en la Europa de la posguerra mediante el plan Marshall. Por lo que este potencial problema que vieron los nazis también lo vieron años más tarde los economistas de las economías occidentales.

Por último, el problema del exceso de deuda alemán que vieron los banqueros alemanes en 1940 y que también esperaban solventar con las reparaciones de guerra también fue visto por los economistas y financieros occidentales en 1953 cuando condonaron más de la mitad de la deuda alemana con Estados Unidos y pospusieron los pagos de la deuda comercial alemana hasta que Alemania consiguiera reunificarse completamente.

Conclusión

En definitiva, los alemanes, cuando se vieron ganadores de la guerra empezaron a imaginar un nuevo mundo con nuevas instituciones. En el ámbito monetario, un ámbito en el que los alemanes habían sufrido mucho los años anteriores, diseñaron un plan que sería copiado casi punto por punto unos años más tarde por los economistas y financieros que dieron lugar al sistema de Bretton Woods.

Por último, no me puedo ir sin mencionar que este plan Funk se quedó en simplemente un plan. No se puso nunca en marcha. Después de la invasión de Alemania a la Unión Soviética los alemanes simplemente fueron implementando medidas monetarias y económicas ad hoc, según la situación de la guerra lo requería. El plan Funk fue diseñado para ser implementado después de la victoria alemana, como no hubo victoria alemana, el plan nunca llegó a implementarse.